Kilka dni wcześniej umieściliśmy na blogu wpis poświęcony klauzulom niedozwolonym we frankowych umowach kredytowych. Był to pierwszy wpis z tego cyklu. Ukazało się również coraz więcej informacji związanych z przewalutowaniem kredytów walutowych i pomocą dla Frankowiczów. Coraz więcej mówi się również o mechanizmach dobrowolnego przewalutowania kredytów.

W dzisiejszej odsłonie przyjrzymy się im bardziej szczegółowo, ale w nawiązaniu do zaplanowanych porad prawnym dla Frankowiczów. Dlaczego?

źródło grafiki: wiadomosci.radiozet.pl

Udając się na spotkanie (pierwsze 13 stycznia we Wrocławiu) warto się do niego przygotować. Eksperci zapewne odpowiedzą również na pytania ogólne, ale uogólnianie problemu nie jest w tym przypadku zbyt dobre, gdyż każda umowa jest inna!

Zanim udasz się na spotkanie, warto wiedzieć coś więcej niż to, że masz kredyt CHF/EUR. Musisz mieć świadomość, że eksperci udzielą Ci bardziej szczegółowych informacji, jeżeli

- będziesz zadawać konkretne pytania czy

- będziesz pytać o wybrane zapisy z umowy.

Na szczegółowe przejrzenie na spotkaniu całej umowy może również nie być czasu. Poza tym nie wiadomo jak duża będzie kolejna chętnych do uzyskania porady prawnej.

W tym wpisie chcemy Ci przedstawić podstawowe pojęcia kredytowe, zahaczymy również o klauzule abuzywne. W kolejnym przyjrzymy się bardziej szczegółowo wspomnianym klauzulom niedozwolonym. Znajomość tych zagadnień może przydać Ci się na spotkaniu. Być może w ten sposób pominiesz niepotrzebne „wiadomości wstępne”, a skupisz się na kluczowych kwestiach związanych z Twoją umową kredytową. Zapoznaj się również ze źródłem, na podstawie którego opieramy nasz wpis (99 stron).

Oprocentowanie kredytów PLN i „walutowych”

W okresie największego boomu kredytowego, czyli w latach 2005 – 2008 kredytobiorcy decydowali się na zaciągnięcie kredytu denominowanego lub indeksowanego w CHF. Dlaczego tak się działo? Otóż dzięki takiemu rozwiązaniu byli w stanie uzyskać wyższe kwoty kredytu, przy (teoretycznie) niższym koszcie ich obsługi oraz tej samej zdolności kredytowej.

W tamtym czasie występowała znacząca różnica w oprocentowaniu kredytów złotowych i walutowych. Kredyty hipoteczne, to z reguły kredyty o relatywnie wysokiej wartości, udzielane na stosunkowo długie okresy. W przypadku kredytów hipotecznych, w początkowym okresie spłaty dominuje rata odsetkowa (sprawdź to w swoim harmonogramie spłat rat), która oczywiście wpływa na ostateczną wysokość raty, a co za tym idzie i możliwość obsługi / udzielenia kredytu. Dzieje się tak ze względu na odwrotne powiązanie zdolności kredytowej i poziomu stóp procentowych, czyli:

- im niższa stopa procentowa, tym wyższa zdolność kredytowa – gdyż spłacasz niższe raty i na odwrót

- im wyższa stopa procentowa, tym niższa zdolność kredytowa

Mówiąc bardziej po ludzku i opierając się na przykładzie ze strony rf.gov.pl:

W lipcu 2008 r. stawka LIBOR3M, która zwykle stanowi jeden ze składników oprocentowania kredytu, wynosiła 2,79%, a średnia marża dla kredytów we frankach szwajcarskich ustalana była na poziomie ok. 1,5%, co pozwalało na uzyskanie oprocentowania kredytu na poziomie ok. 4,2%. Dla porównania, dla kredytów udzielonych w złotych stawka WIBOR3M wynosiła 6,66%, średnia marża ok. 1,5%, co kształtowało oprocentowanie na poziomie ok. 8%. Efektem powyższego była znacząca różnica w wysokości raty. W przypadku kredytu w wysokości 300 000 zł zaciągniętego w złotych miesięczna rata do spłaty wynosiła ponad 2100 zł, natomiast dla kredytu denominowanego we frankach szwajcarskich, lub indeksowanego do tej waluty, przeliczonego po aktualnym kursie wymiany walut, ok. 1400 zł.

To jest oczywiście tylko przykład. Być może Tobie udało się wynegocjować lepsze warunki, niż opisywane powyżej.

Kredyty walutowe niekoniecznie walutowe

Kredyty udzielane w Polsce i wyrażone w walutach obcych, w szczególności CHF, nazywane są potocznie kredytami walutowymi. Nie jest to jednak do końca prawidłowe nazewnictwo, gdyż zdecydowana większość z nich kredytami walutowymi nigdy nie była. Zapoznaj się też z komentarzami ekspertów franki, których nie było.

Na rynku kredytów mamy (mieliśmy) więc do czynienia z kredytami:

- kredyt złotówkowy

- kredyt walutowy

- kredyt denominowany w walucie obcej

- kredyt indeksowany kursem waluty obcej

Rozwijając definicję kredytów na podstawie źródła:

Kredyt złotówkowy – kredyt udzielany w walucie polskiej (PLN), w którym kredytobiorca dokonuje spłaty rat kapitałowo-odsetkowych również w walucie polskiej (PLN), zwracając bankowi sumę nominalną udzielonego kredytu (kapitału) wraz z odsetkami oraz ewentualnie innymi opłatami i prowizjami

Kredyt walutowy – kredyt udzielany w walucie innej niż krajowa – w praktyce rynku polskiego, najczęściej w euro lub we franku szwajcarskim (CHF) – w którym kredytobiorca dokonuje spłaty rat kapitałowo-odsetkowych również w walucie obcej, zwracając bankowi sumę nominalną udzielonego kredytu (kapitał) wraz z odsetkami oraz ewentualnie innymi opłatami i prowizjami

Kredyt denominowany w walucie obcej – kredyt, którego wartość wyrażona została w umowie w walucie obcej (innymi słowy bank umówił się z kredytobiorcą na pożyczenie mu określonej kwoty w walucie obcej), ale uruchomiony został w walucie polskiej, a kredytobiorca dokonuje spłaty rat kapitałowo-odsetkowych również w walucie polskiej, po przeliczeniu według kursu wymiany walut na dany dzień (najczęściej na dzień spłaty). Kredytobiorca zwraca bankowi sumę nominalną udzielonego kredytu (kapitał) stanowiącą określoną równowartość waluty obcej, w zależności od bieżącego kursu wymiany walut, wraz z odsetkami oraz ewentualnie innymi opłatami i prowizjami. Mówiąc prościej bank „umówił” się z Tobą, że przedmiotem umowy jest kwota wyrażona w walucie obcej, niemniej do fizycznego transferu tej waluty nigdy nie doszło. Na konto została Ci przesłana równowartość w PLN.

Kredyt indeksowany kursem waluty obcej – kredyt udzielany w walucie polskiej (PLN), przy czym na dany dzień (najczęściej dzień uruchomienia kredytu), kwota kapitału kredytu (lub jej część) przeliczana jest na walutę obcą (według bieżącego kursu wymiany waluty), która to kwota stanowi następnie podstawę ustalania wysokości rat kapitałowo-odsetkowych. Wysokość kolejnych rat kapitałowo-odsetkowych określana jest zatem w walucie obcej, ale ich spłata dokonywana jest w walucie polskiej, po przeliczeniu według kursu wymiany walut na dany dzień (najczęściej na dzień spłaty). Mówiąc prościej bank „umówił” się z Tobą, że przedmiotem umowy jest kwota wyrażona w walucie polskiej, natomiast waluta obca była jedynie swego rodzaju miernikiem, według którego ustalana była i jest wartość Twoich zobowiązań, wysokość raty itd.

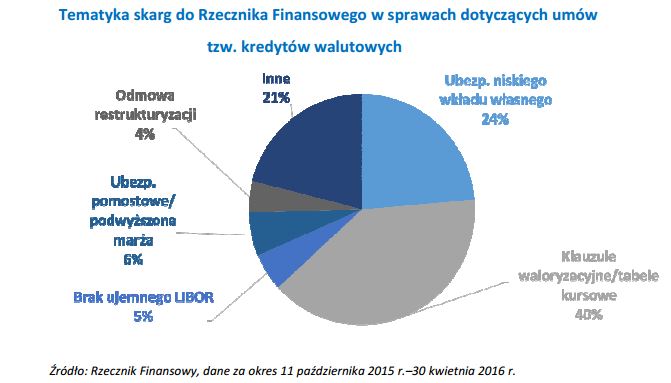

Osłabienie PLN i skargi do Rzecznika Finansowego

Gwałtowne umocnienie się franka szwajcarskiego, albo raczej osłabienie PLN sprawiło, że wartość zobowiązań posiadaczy kredytów „walutowych” również gwałtownie wzrosła. Nie bez kozery po N latach spłacania kredytu mogłeś/-aś posiadać nawet większe zadłużenie, niż w dniu uruchomienia kredytu! Oczywiście chodzi o zadłużenie przeliczone na PLN, bo kwota do spłaty w walucie przy regularnych spłatach oczywiście spadła. W walucie, której być może nigdy nie było (poprzedni paragraf).

Kłopoty posiadaczy kredytów indeksowanych lub denominowanych w CHF lub EUR (bo takich jest zdecydowana większość) wywołały różnego rodzaju akcje. Jedną z nich jest wzrost liczba liczba skarg do Rzecznika Finansowego na poszczególne banki w sprawie tzw. kredytów walutowych:

- mBank 25%

- Getin Noble Bank 14%

- Bank Millennium 12%

- PKO BP 11%

- Bank BPH 8%

- Raiffeisen 7%

- pozostałe banki 23%, gdzie:

- DnB Bank Polska S.A. 3%

- ING Bank Śląski S.A. 3%

- Santander Consumer Bank S.A. 3%

- Deutsche Bank S.A. 3%

- Euro Bank S.A. 3%

- Alior Bank S.A. 2%

- BZ WBK S.A. 2%

- BGŻ BNP Paribas S.A. 2%

- mBank Hipoteczny S.A. 1%

- PEKAO S.A. 1%

Ponad 3/4 wszystkich skarg dotyczy 6 banków.

Na marginesie przypominamy również, że gwałtowne umocnienie CHF doprowadziło też do powstania tzw. ustawy antyspreadowej, w ramach której umożliwiły kredytobiorcom nabywanie walut obcych we własnym zakresie (np. w kantorach internetowych), po kursie korzystniejszym niż kursy obowiązujące w tabelach bankowych:

Kredyty walutowe – najczęstsze zarzuty

Jeszcze raz odsyłamy do wpisu poświęconemu klauzulom niedozwolonym we frankowych umowach kredytowych. Główne zarzuty, jakie kredytobiorcy „walutowi” kierują w stronę banków to:

- przeliczanie przez banki rat przy użyciu tabel kursowych wprowadzanych i ustalanych jednostronnie przez bank, na które konsumenci nie mieli i nie mają żadnego wpływu (np. ustalane decyzją zarządu banku)

- zmianę wysokości oprocentowania na podstawie nieprecyzyjnych lub nieweryfikowalnych klauzul (np. decyzją zarządu banku)

- pobieranie opłat (składek) tytułem tzw. ubezpieczenia niskiego wkładu własnego

- nieuwzględnianie przez niektóre banki pełnej ujemnej wartości wskaźnika LIBOR/EURIBOR

- odmowne decyzje banków w przedmiocie restrukturyzacji zadłużenia, wymaganie dodatkowych zabezpieczeń

- i inne, odsyłamy do źródła

Powyższe zarzuty przekładają się oczywiście na klauzule niedozwolone, o których pisaliśmy już na blogu:

- ubezpieczenie tzw. niskiego wkładu – zapisy je wprowadzające mogą być uznane za abuzywne, jeśli sposób określania wysokości składek był m.in.. niejasny, niejednoznaczny i nieczytelny

- nieuwzględnianie ujemnego LIBOR/EURIBOR – przy braku zastrzeżenia, że LIBOR/EURIBOR lub całe oprocentowanie nie może wynosić mniej niż zero, banki powinny uwzględniać ujemny poziom tego wskaźnika.

- oprocentowanie wyznaczane decyzją banku

- podwyższone oprocentowanie lub ubezpieczenie po wpisie do hipoteki ale przed dostarczeniem do banku dokumentów

- indeksowanie kwoty udzielonego kredytu od kursu waluty obcej (najczęściej CHF)

Czy któryś z zarzutów dotyczy również Twojej umowy kredytowej?

Niektórzy już walczą i wygrywają + podsumowanie

Media lotem błyskawicy obiegają informacje o kolejnych wygranych w sądach. Tak, niektórzy Frankowicze nie czekają przewalutowanie kredytów CHF, które nie wiadomo kiedy finalnie nastąpi, nie czekają na projekt ustawy sejmowej, tylko próbują walczyć. Odsyłamy choćby do tych dwóch wpisów:

Bez względu jednak na to, czy zdecydujesz się na sądowe dochodzenie swoich praw, czy na odgórne rozwiązanie problemu albo też na to, aż frank ponownie będzie po 2 zł, na pewno warto udać się na spotkanie z ekspertami Rzecznika Finasowego i warto się do takiego spotkania przygotować.

Przed spotkaniem koniecznie przeczytaj umowę kredytową. Nawet jeżeli niektóre zapisy będą dla Ciebie niejasne, to być może po lekturze naszego wpisu uda Ci się znaleźć elementy umowy, które wg Ciebie mogą zawierać klauzule niedozwolone, albo które warto zapytać na spotkaniu.

W kolejnej części poświęconej temu zagadnieniu jeszcze raz przejdziemy przez klauzule abuzywne, tym razem bardziej szczegółowo – zapraszamy.

👉 Najlepsze promocje (wybrane):

Raiffeisen Digital Bank Lokata dla Ciebie, 5% na 3-miesięcznej lokacie i 4,5% na 6-miesięcznej |

VeloBank – logowanie, kontakt i opinie – sprawdź lokaty Velobank i konta |

|

![Ranking kont firmowych 🏆️ Najlepsze konto dla firm [AKTUALNE 2026]](https://bankomaniacy.pl/wp-content/uploads/2024/12/konto-dla-firmy-300x157.png)

![Ranking kont osobistych 🏆️ najlepsze konto osobiste [🔥z premią]](https://bankomaniacy.pl/wp-content/uploads/2024/12/konto-osobiste-300x157.png)

![Ranking kont oszczędnościowych LUTY 2026 🏆️ Najlepsze konto oszczędnościowe [👍aktualny]](https://bankomaniacy.pl/wp-content/uploads/2024/12/najlepsze-konto-oszczednosciowe-300x157.jpg)

3 komentarze

FB Pozywam PKO BP

Czy ktoś wie o jakimś postępowaniu przeciwko bankowi Nordea przejętym przez PKO BP? Szukałem w guglach, ale nie znalazłem nic sensownego. Może na złe hasła szukałem. Ewentualnie podeślijcie jakąś stronę.

Jest coś na fejsie, ale nie wiem czy temat aktualny.